行业运行基本情况

(一)产销情况

3月以来,行业总体开工负荷基本维持在高位。以直纺涤纶长丝为例,二季度平均负荷约84%,三季度平均负荷约90%;10月进入传统旺季,下游需求尚可,平均负荷仍维持在90%水平。此外,虽然亚运会导致萧绍地区部分装置减停产,但是国庆假期后基本得以重启。

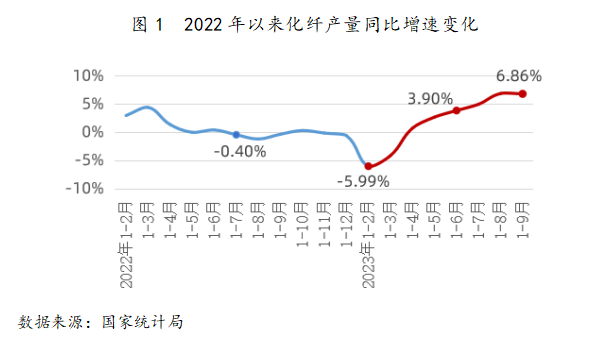

据国家统计局数据,2023年1-9月化纤产量为5230万吨,同比增长6.86%,较去年同期增速提高7.18个百分点。化纤产量增速呈现逐步上升趋势,1-9月增速较1-6月增速提高2.96个百分点。分省市看,1-9月浙江省化纤产量同比增长4.7%;江苏省化纤产量同比增长19.6%;福建省化纤产量同比减少7.6%。

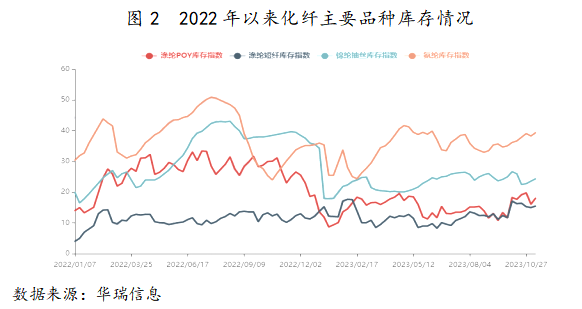

前三季度,行业整体库存状况良好,尤其6-9月库存处于中低位。进入10月以来,库存有所回升。截至10月末,涤纶POY、涤纶短纤维、锦纶的平均库存分别约20天、15天、23天,还基本处于正常范围,但氨纶库存天数相对较高,已达39天。

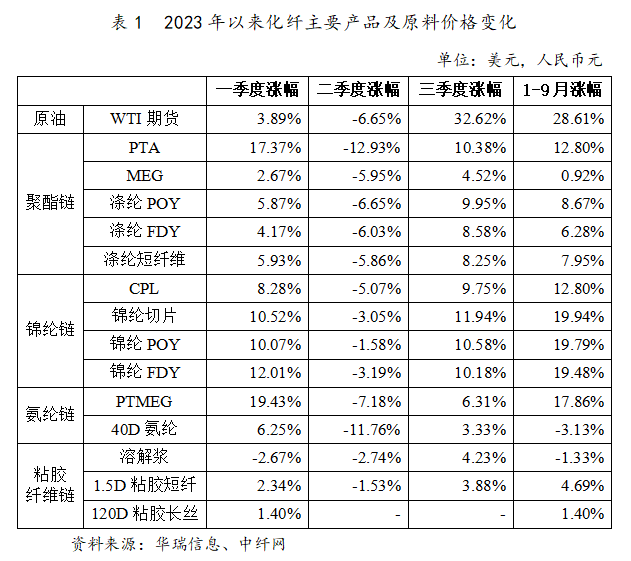

(二)市场价格

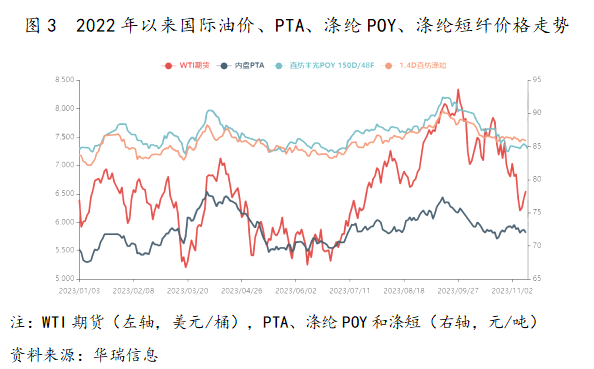

从聚酯产业链价格走势看,涤纶价格基本跟随原油价格走势,一季度微涨,二季度下跌,三季度回升。前两季度,原油基本保持在70-80美元/桶震荡。三季度,受宏观加息暂缓和沙特减产等影响,原油价格开启上涨模式,涨幅高达32.62%,且在9月中下旬超过90美元/桶;PTA、涤纶价格跟随原料上涨,但涨幅有限,仅上涨10%左右。10月以来,原油震荡下跌,PTA、涤纶都跟随下跌,目前价格已跌回二季度末低位价格。

锦纶产业链方面,价格走势较去年平稳,三季度价格涨幅较为明显,并在9月中下旬达到年内高点。从前三季度产业链价格涨幅来看,锦纶切片>锦纶POY、FDY>原料CPL。

氨纶产业链方面,价格水平远不及去年,一季度价格上涨,并在2月中旬达到年内价格高点,3月下旬价格下跌,5月以来,价格基本维持。从前三季度产业链价格涨幅来看,原料PTMEG大涨17.86%,而氨纶产品下跌3%左右。

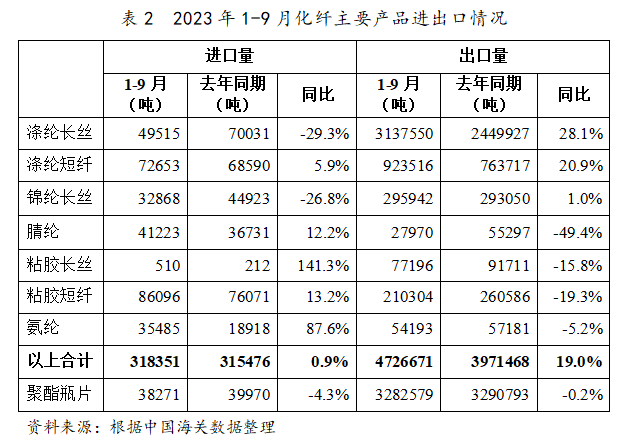

(三)进出口情况

据中国海关数据统计,1-9月主要化纤产品合计出口数量为473万吨,同比增加19.0%。化纤出口总体继续保持增长态势,1-9月增速较1-6月增速提高1.6个百分点。分产品看,涤纶长丝、涤纶短纤维拉动出口增长,锦纶长丝基本持平,其他产品同比减少。其中,今年以来,涤纶短纤维月均出口10万吨,整体出口强劲,远超往年同期水平。此外,聚酯瓶片出口增速放缓,自8月起,累计增速转负。

(四)终端市场

今年以来,纺织行业内销市场活力持续显现,保持较快增长势头。国家统计局数据显示,前三季度我国限额以上单位服装、鞋帽、针纺织品类商品零售额同比增长10.6%,增速较去年同期回升14.6个百分点,在16大类商品中居第二位。中秋、国庆节假日期间,纺织品服装消费需求得到了较好释放,全国服装类重点大型零售企业销售额同比大幅增长17.5%。穿类商品网上零售额同比增长9.6%,增速较去年同期加快4.9个百分点。但从网上零售额累计增长来看,8月以来,穿类、用类增速放缓,吃类增速提升。

受海外需求收缩、贸易环境风险高位等因素影响,今年以来我国纺织行业出口压力明显加大,但对部分市场出口仍有亮眼表现。中国海关数据显示,前三季度我国纺织品服装出口总额为2231.5亿美元,同比减少10.1%,降幅较去年同期和今年上半年分别扩大19.2和1.3个百分点。主要出口产品中,纺织品(纺织纱线、织物及制成品)出口金额为1019.2亿美元,同比减少10.3%;服装出口金额为1212.3亿美元,同比减少8.8%。主要出口市场中,我国对美国、欧盟、日本、东盟纺织品服装出口额同比均有所减少,但同期对“一带一路”沿线的土耳其和俄罗斯出口额同比分别实现6.2%和20.1%的较好增长。

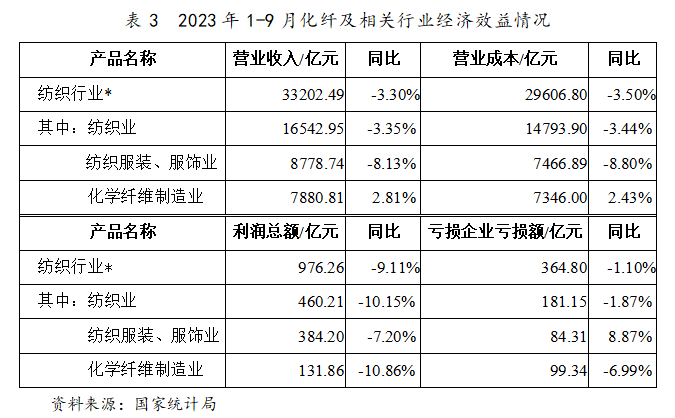

(五)经济效益

前三季度,化纤行业经济效益延续了2022年的下滑态势,但各项效益指标呈现逐季向好趋势,营业收入和利润总额同比降幅逐渐收窄,亏损企业亏损额增速也呈下降趋势。据国家统计局数据,1-9月化纤行业营业收入同比增加2.81%,自8月起,累计增速已转正;利润总额同比减少10.86%,降幅较1-6月收窄44.72个百分点;营收利润率为1.67%,较1-6月提升0.51个百分点。

分品种看,涤纶POY下半年盈利水平好于上半年,尤其是5、6月及9、10月效益较好,但11月以来,盈利能力出现下降;腈纶整体保持盈利,但下半年盈利水平不及上半年;锦纶FDY盈利好于锦纶POY;粘胶短纤维下半年以来亏损幅度有所收窄;氨纶现金流自5月起降至盈亏线以下,8月下旬虽有所好转,但仍在盈亏线以下。

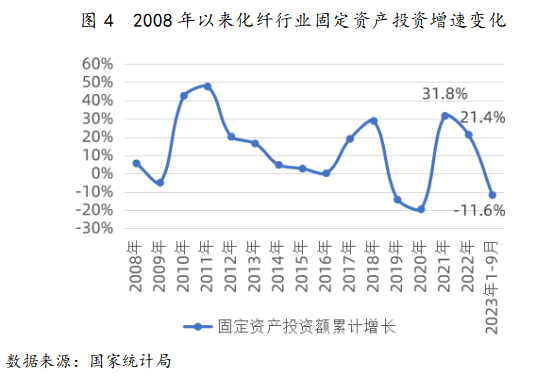

(六)固定资产投资

据国家统计局数据,1-9月化纤行业固定资产投资额同比下降11.6%,降幅较1-6月加深4.6个百分点。但从实际新增产能来看,截至目前仍有将近1000万吨的聚酯产能投产。

后市预测

短期来看,化纤市场需求环比趋弱。印染环节是终端需求走向的重要风向标,目前江浙印染开机率已有下降趋势。而今年表现较好的涤纶长丝出口方面,随着印度BIS认证的正式实施,整体出口量预期开始下滑。此外,国庆假期过后,化纤库存有所积累,库存重心上移,企业让利促销,效益也跌至低位水平。

展望全年,四季度化纤行业运行有望保持平稳,临近年底时可能压力会加大。同比来看,由于去年四季度的基数较低,所以今年全年行业各项指标的同比增速预计仍会有较好的修复。

长期来看,随着经济的持续恢复、就业形势的不断改善、市场供给的稳步提升和优化,加上促消费政策的发力显效,恢复和扩大消费的基础将不断巩固。宏观预期偏暖,将为我国化纤行业经济运行提供良好支撑。但行业面临的关键问题仍然是供需关系能否有效改善,预计要经历较长一段时间的修复周期,明年行业向好的可能性更大。具体来看,供应端的压力有望得到缓解,如2024年开始,涤纶长丝行业产能增速将进入低位区间,有助于避免供需矛盾进一步升级。需求端的潜力有望得到释放,内销方面,得益于扩大内需系列政策的实施显效等,我国纺织品服装消费存量能够得到保证,同时其增量有待挖掘,如消费圈层丰富、产业用纺织品应用领域持续拓展、网络零售新业态层出不穷等;外销方面,随着我国纺织行业国际分工地位改变,产业链各类主要产品的对外贸易结构正在调整和优化,预计化纤及其制品的出口份额仍将呈现较好增长态势。